안녕하세요, 근로소득etc입니다.

최근 수정세금계산서 발급에 대하여 포스팅하였는데,

감사하게도 많은 분들께서 찾아주셨습니다.

하지만, 실무를 하다보면 전자세금계산서 발급방법보다 더 이슈가 되는게

세금계산서 "가산세" 입니다. 가산세는 회사의 비용손실로 바로 연결되기때문입니다.

그래서 이번 수정세금계산서 발급 및 가산세를 총 정리해보았습니다.

- 목 차 -

1. 수정세금계산서 발급사유

2. 수정세금계산서 발급기한

3. 부가가치세 수정신고 대상 여부

4. 수정세금계산서 가산세(사례 제시)

" 1. 수정세금계산서 발급사유 "

수정세금계산서는 크게 6가지의 발급사유가 있습니다.

기재사항착오정정, 착오에의한 이중발급, 내국신용장 등 사후개설, 공급가액의 변동, 계약의 해제, 환입(반품) 입니다.

6가지 수정세금계산서는 당초작성일자 수정발급, 새로운 작성일자 수정발급으로 나누어집니다.

당초작성일자 수정발급 사유는 아래와 같습니다.

1.기재사항착오정정

2. 착오에 의한 이중발급

3. 내국신용장 등 사후발급

PART2. 수정세금계산서 발급방법&발급기한(당초작성일자)

PART2. 수정세금계산서 발급방법&발급기한(당초작성일자)

- 목 차 - 1. 수정세금계산서 발급사유 2. 수정세금계산서 발급방법 (기재사항 착오정정) 3. 수정세금계산서 발급방법 (착오에 의한 이중발급) 4. 수정세금계산서 발급방법 (내국신용장 등 사후발

anyway77.tistory.com

새로운 작성일자 수정발급 사유는 아래와 같습니다.

1. 공급가액 변동

2. 계약의 해제

3. 환입(반품)

PART3. 수정세금계산서 발급방법&발급기한(새로운 작성일자)

PART3. 수정세금계산서 발급방법&발급기한(새로운 작성일자)

- 목 차 - 1. 수정세금계산서 발급사유 2. 수정세금계산서 발급방법 (공급가액 변동) 3. 수정세금계산서 발급방법 (계약의 해제) 4. 수정세금계산서 발급방법 (환입) 5. 수정세금계산서 발급기한 " 1.

anyway77.tistory.com

- 당초작성일자로 세금계산서 수정발급 예시를 들어보겠습니다.

ex) 2월15일에 발급했던 세금계산서의 착오사실(기재사항착오정정)을 3월 20일에 발견하였습니다.

이 경우 수정세금계산서 발행 시, 작성일자를 착오사실을 인식한날인 3월 20일 발급이 아닌 당초작성일자인 2월 15일로 작성하는 것을 의미합니다.

- 새로운 작성일자로 세금계산서 수정발급 예시를 들어보겠습니다.

ex) 2월15일에 발급했던 세금계산서의 착오사실(공급가액변동)을 3월 20일에 발견하였습니다.

이 경우 수정세금계산서 발행 시, 작성일자를 당초작성일자인 2월 15일이 아닌 착오사실을 인식한날인 3월 20일로 작성하는 것을 의미합니다.

" 2. 수정세금계산서 발급기한 "

당초작성일자 수정발급, 새로운 작성일자 수정발급에 따라 수정세금계산서 발급기한은 아래와 같습니다.

" 3. 부가가치세 수정신고 대상여부 "

수정세금계산서를 발급하였다면, 부가가치세 수정신고 여부 이슈가 발생합니다.

부가가치세 수정신고 여부는 당초 작성일자 발급, 새로운 작성일자 발급에 따라 나뉩니다.

1. 당초작성일자 수정세금계산서 발급(기재사항착오정정, 착오에 의한 이중발급, 내국신용장 등)

당초작성일자로 수정세금계산서를 발급하는 경우 신고기한 내 수정사유가 발생한다면 수정신고 대상이 아닙니다.

다만, 신고기간 경과 후 수정사유가 발생한다면 이는 부가가치세 수정신고 대상입니다.

* 신고기한 내의 의미는 같은 부가가치세 신고 기간(1기, 2기)으로,

1기 예정, 확정 혹은 2기 예정, 확정 내에 있다면 수정신고 대상이 아닙니다.

2. 새로운 작성일자 수정세금계산서 발급(공급가액변동, 계약의해제, 환입 등)

새로운 작성일자로 수정세금계산서를 발급하는 경우 예측불가한 사유이기 때문에,

수정사유가 발생한 시기가 공급시기 이므로 부가가치세 수정신고 대상이 아닙니다.

" 4. 수정세금계산서 가산세 (사례 Q&A ) "

수정세금계산서 발급 가산세는 발급자, 수취자 모두에가 부과됩니다.

지연 발급, 미전송, 지연전송 가산세는 종류에 따라 최대 5천만원(중소기업 외 경우에는 1억원)한도로 가산세가 부과되며,고의에 의한 지연발급, 미전송 등 사유라면 가산세 한도 제한은 없습니다.

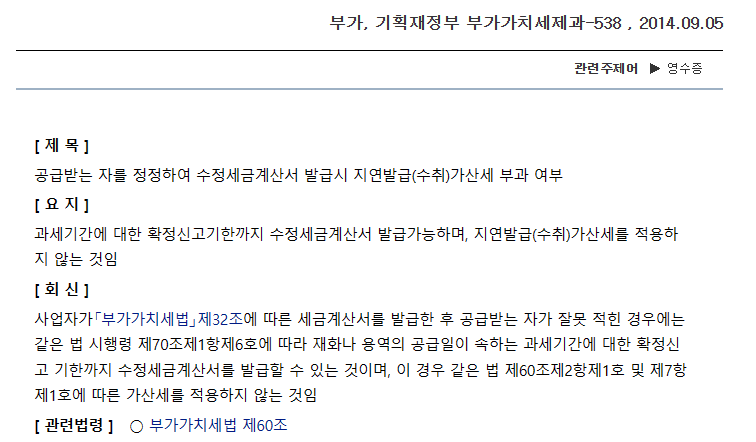

1. 공급받는자 상호(기재사항착오 외) 수정세금계산서 확정신고기한까지 발급 가산세 사례

공급받는자 상호(기재사항착오 외)를 수정하여 발행하는 경우, 확정신고기한까지 발급하는 경우에는,

부가가체세법 제70조 1항 6호 기재사항착오 외 사유에 해당하여 가산세를 적용하지 아니합니다.

다만, 해당 건은 수정신고 없이 확정 부가가치세 신고 시 포함하여 신고하면 됩니다.

부가, 기획재정부 부가가치세제과-538, 2014.09.05

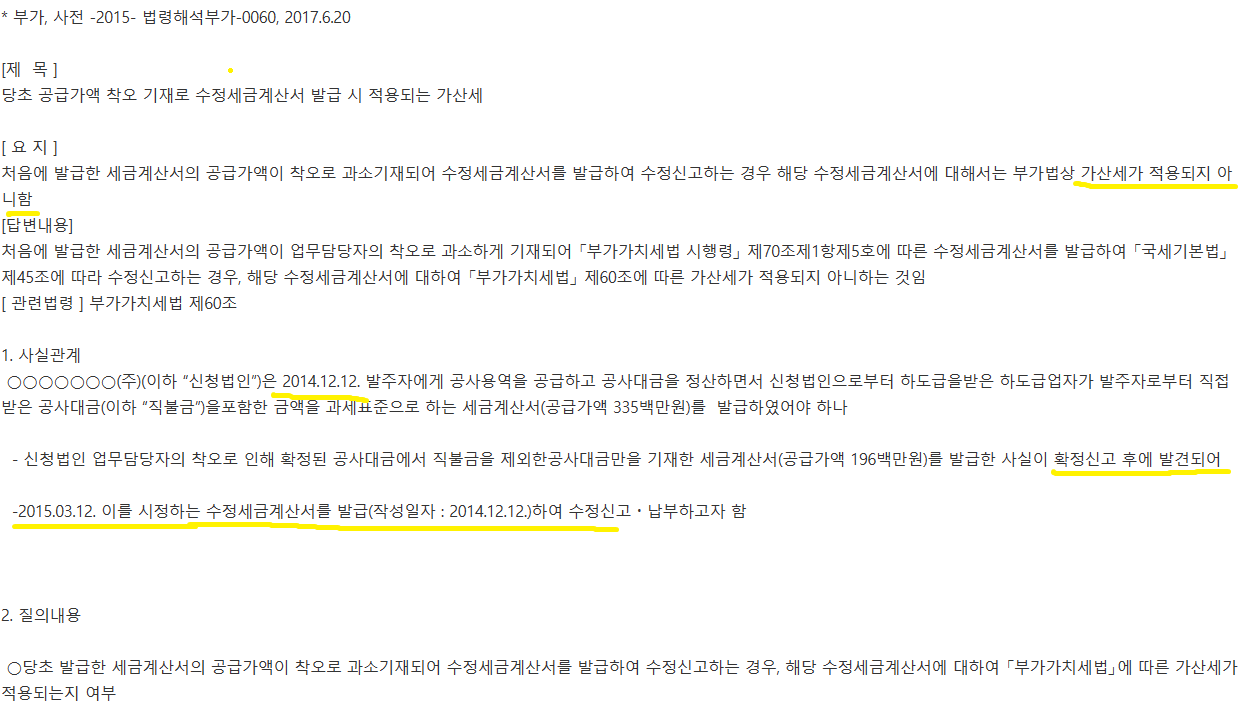

2. 필요적기재사항(기재사항착오) 수정세금계산서 확정신고기한 이후 발급 가산세 사례

필요적기재사항(기재사항착오)를 수정하여 발행하는 경우, 확정신고기한 이후 발급하는 경우에는,

부가가체세법 제70조 1항 5호 기재사항착오 사유에 해당하여 가산세를 적용하지 아니합니다.

다만, 해당 건은 해당 귀속 부가가치세 수정신고하면 됩니다.

부가, 사전-2015-법령해석부가-0060, 2017.6.20

3. 공급받는자 사업자등록번호(기재사항착오) 수정세금계산서 가산세 사례

공급받는자 사업자등록번호(기재사항착오)를 수정하여 발행하는 경우, 확정신고기한까지 발급하는 경우에는,

부가가체세법 제70조 1항 5호 기재사항착오 사유에 해당하여 가산세를 적용하지 아니합니다.

다만, 해당 건은 수정신고 없이 확정 부가가치세 신고 시 포함하여 신고하면 됩니다.

부가, 서면-2016-부가-5560 [부가가치세과-86], 2017.01.31

- 질의내용 : 사업자가 세금계산서를 발급한 후 사업자등록번호가 잘못 적힌 경우에 수정세금계산서 발급 시

가산세 부과 여부

'정보공유 > 경영(회계,재무,인사), 기타' 카테고리의 다른 글

| PART3. 수정세금계산서 발급방법&발급기한(새로운 작성일자) (0) | 2023.08.13 |

|---|---|

| PART2. 수정세금계산서 발급방법&발급기한(당초작성일자) (0) | 2023.07.19 |

| PART1. 수정세금계산서 발급사유 (0) | 2023.07.09 |

| 사업자등록증 재발급/사업자번호 조회/사업자등록증명원 발급하기 (0) | 2023.07.03 |

| 사업자등록증 발급방법/5분만에 완료하기(EX. 스마트스토어) (0) | 2023.06.30 |